- De stemming op aandelenbeurzen blijft opperbest, waarbij beurzen deze week geholpen werden door lagere inflatiecijfers in de VS.

- De hoop op een scenario van dalende inflatie én het uitblijven van een recessie neemt toe, maar er zijn nog steeds serieuze economische risico’s.

- Het technische beeld op de beurs duidt vooralsnog op verdere koersstijgingen, signaleren beursexperts Michael Nabarro en Gökhan Erem.

ANALYSE – De meeste aandelenindices wisten deze week de verliezen van de voorgaande week weg te poetsen. Het waren deze keer de meevallende inflatiecijfers in de VS die voor optimisme zorgden. Daarmee groeit de hoop dat de VS afstevent op het zogenoemde “Goldilocks-scenario”, waarbij de inflatie snel afneemt terwijl de economie een recessie vermijdt.

In de VS belandden de door techfondsen gedomineerde Nasdaq 100-index en de brede S&P 500 op de hoogste niveaus van het jaar. De markt vertrouwt er inmiddels op dat er in de VS nu nog maar één renteverhoging zal plaatsvinden en dat de centrale bank de beleidsrente in 2024 weer gaat verlagen.

De hoop dat een recessie kan worden vermeden krijgt zo meer tractie. Mocht er dan toch een recessie komen, dan zal het een hele milde zijn, althans zo is de gedachte.

Nu is het feit dat de inflatie minder sterk wordt in de VS op zich niet verrassend, gelet op de gunstige vergelijkingsbasis, met relatief hoge prijzen in dezelfde periode een jaar geleden. Dat je daar als consument nog weinig van merkt komt niet omdat de prijzen hard dalen, maar doordat de stijging van prijzen ten opzichte van een jaar geleden minder hard gaat.

Ook is het nog maar de vraag of de Federal Reserve de nog veel te hoge kerninflatie en de inflatoire dreiging van de sterke Amerikaanse arbeidsmarkt voor lief zal nemen. Maar ja, dit jaar is het motto “Fight the Fed”. De reacties van de markt passen in die context, waarbij de verwachtingen van de Amerikaanse centrale bank zelf terzijde worden geschoven.

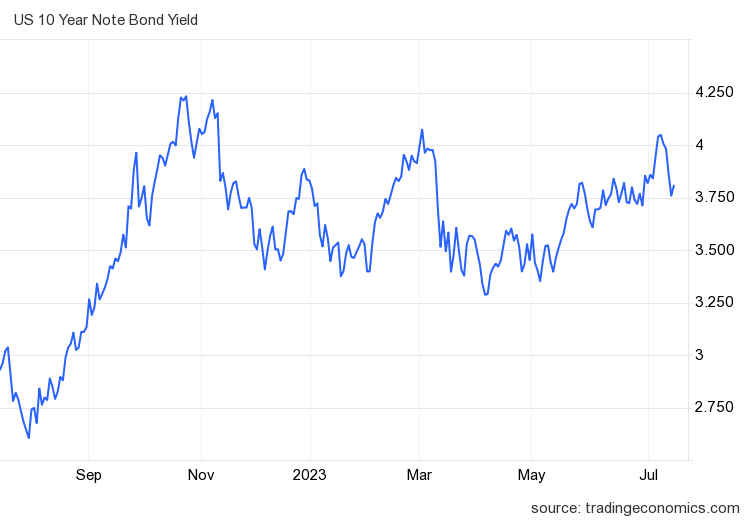

Op de obligatiemarkt daalden rentes weer snel deze week. In de grafiek hieronder zie je dat de 10-jaars staatsrente in de VS zo'n 0,25 procentpunt prijsgaf en weer onder de 4 procent noteert. Hiermee kan de zoektocht naar nieuwe jaarrecords voorlopig weer even in de ijskast, zo lijk het althans.

Ontkoppeling van monetair beleid en reactie van de beurs

Als je naar de aandelenmarkt kijkt, is te zien dat het optimisme op de beurs ervoor heeft gezorgd, dat de koers van de S&P 500-index gewoon weer op het niveau van een jaar geleden is aangekomen, voordat de rentes begonnen te stijgen.

In de grafiek hieronder toont de groene lijn de koers van de S&P 500, die sinds september vorig jaar is begonnen aan een hernieuwde opmars. De rode getrapte lijn toont de reeks renteverhogingen van de Federal Reserve, maar dan met een omgekeerde as.

Hierdoor is vanaf oktober 2022 de discrepantie tussen de stijging van de beleidsrente (dalende rode lijn) en de stijging van de beurs (stijgende groene lijn) beter te zien.

Anders gezegd: een totale verhoging van de Amerikaanse beleidsrente met 5 procentpunt in een jaar tijd blijkt geen gevolgen te hebben voor de aandelenmarkt. Dat is best opvallend en tart menige economische wet.

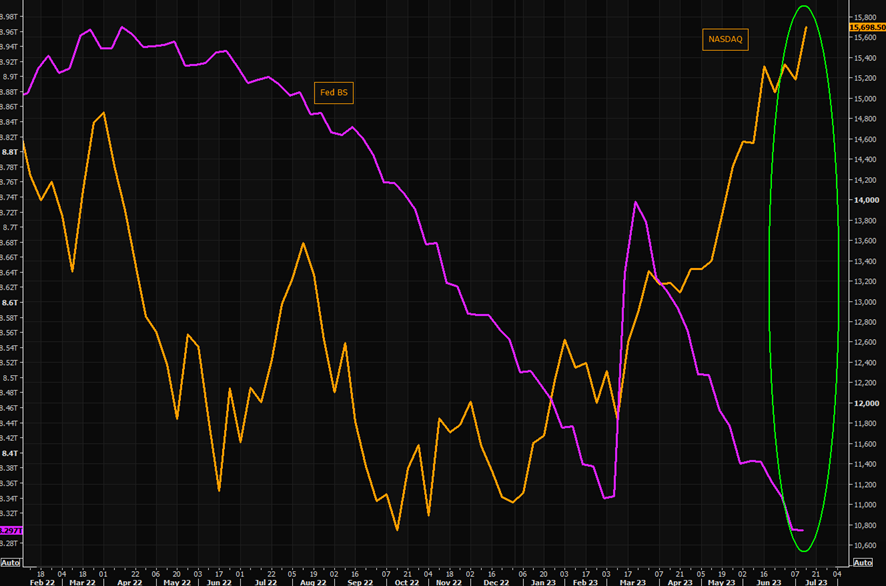

Maar dat is niet het enige wat opvalt. We hebben enkele weken geleden in een bijdrage een aantal bijzondere ontkoppelingen besproken. In de grafiek hieronder is dat nog steeds te zien bij het verband tussen de omvang van de balans van de Amerikaanse centrale bank en de koersontwikkeling van de Nasdaq 100-index.

Kort gezegd: een krimp van de balans van de Federal Reserve duidt op monetaire verkrapping en gaat doorgaans gepaard met lagere koersen voor groeiaandelen. Dit is te zien in het eerste deel van de grafiek met de dalende paarse lijn (krimp van de balans van de Fed) en per saldo lagere koersen van de Nasdaq 100 (oranje lijn).

Tijdens de bankencrisis van maart dit jaar liet de Federal Reserve de teugels even vieren, wat de zien is aan de scherpe opleving van de paarse lijn, maar sinds april wordt het obligatiebezit op de balans van de Fed weer afgebouwd. Echter, sindsdien is de Nasdaq 100 gewoon blijven doorstijgen. De correlatie die de afgelopen decennia extreem sterk positief is geweest, valt nu uiteen als gevolg van de AI-hype.

Wellicht dat de markt er toch rekening mee houdt dat er binnenkort weer een beroep op de printknop van de centrale bank wordt gedaan, nu de belastinginkomsten in de Verenigde Staten tegenvallen en de beleidsmakers vooralsnog weinig budgettaire restricties doorvoeren. De hogere rentes zorgen ervoor dat de Amerikaanse staatsschuld hogere rentelasten meebrengt en die rentelast zal toch betaald moeten worden.

Indien de Federal Reserve doorgaat met het afbouwen van het obligatiebezit op de balans, zal dat ergens gaan schuren met de oplopende beurskoersen. Immers, een kleinere balans betekent dat er dollars uit de omloop worden genomen, wat zorgt voor krappere financiële condities.

Cijferseizoen goed uit de startblokken

Deze week is het seizoen van de halfjaarcijfers van beursgenoteerde bedrijven gestart en de eerste reeks resultaten overtrof veelal de verwachtingen van analisten.

Nu ligt de lat ook niet erg hoog. In de grafiek hieronder zie je dat er voor het tweede kwartaal van dit jaar een bodem wordt verwacht voor de gemiddelde winst per aandeel van de bedrijven uit de S&P 500-index. Die is dan naar verwachting ruim 7 procent gedaald vergeleken met hetzelfde kwartaal een jaar eerder.

Echter, analisten rekenen erop dat bedrijfswinsten vanaf het derde kwartaal van dit jaar per saldo weer beginnen te stijgen.

Het moge duidelijk zijn dat de markt alvast een flinke voorsprong heeft genomen en dat de actuele grafiek van de S&P 500 toch wel wat overeenkomsten vertoont met deze verwachtingen. Wellicht ten overvloede, maar als er nog een recessie in de VS komt, moeten de winstprognoses neerwaarts worden bijgesteld en dat zal voor bijbehorende koersdruk zorgen.

Hoewel het Goudlokje-scenario nu dus aan populariteit wint, vinden wij het nog te vroeg om het sein veilig te geven. Er zijn nog te veel signalen dat de economie in de VS verslechtert en het grootste gedeelte van de renteverhogingen van de centrale bank moet nog zijn doorwerking krijgen.

Zo zijn regionale banken in de VS nog niet uit de problemen en ondervinden bezitters van commercieel vastgoed toch serieuze risico's bij eventuele herfinancieringen van leningen tegen hogere rentes.

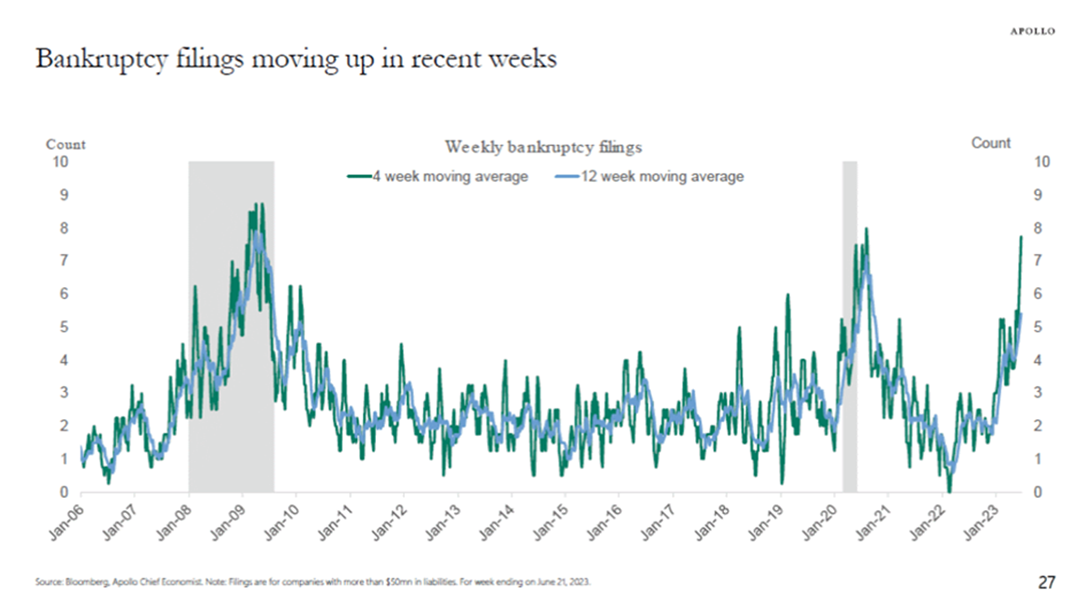

Dit zijn bovendien niet de enige haarscheurtjes. Zo zie je in de grafiek hieronder dat inmiddels ook het aantal faillissementen in de VS van bedrijven met een waarde van meer dan 50 miljoen dollar flink oploopt. In het verleden was dit een serieuze indicator van minder economische tijden. De grijzen balken in de grafiek weerspiegelen de bijbehorende recessies.

Technisch beeld duidt op hogere beurskoersen

Dit alles wil niet zeggen dat beurskoersen gaan dalen. Wij hebben in eerdere bijdrages gewezen op sterke financiële onderstromen die de aandelenmarkten momenteel ondersteunen, zoals de hype rond artificial intelligence, de forse inkoopprogramma's van eigen aandelen en partijen die nu instappen op de beurs om de boot niet te missen (fear of missing out)

De markt krijgt ook steun vanuit de positieve technische condities. Gedurende maart draaide de Nasdaq 100-index als eerste positief, gedreven door de AI-hype. Vanaf mei volgde de S&P 500-index.

In de grafiek hieronder zie je dat de Nasdaq 100-index inmiddels al flink op weg is naar ons tweede koersdoel rondom de 16.000 punten, wat nagenoeg overeenkomt met de recordstanden van eind 2022. Hoewel flink wat metertjes op overspannen staan, lijkt voorlopig niets de opmars in de weg te staan. Zolang de koers hogere toppen en bodems produceert is er geen vuiltje aan de lucht.

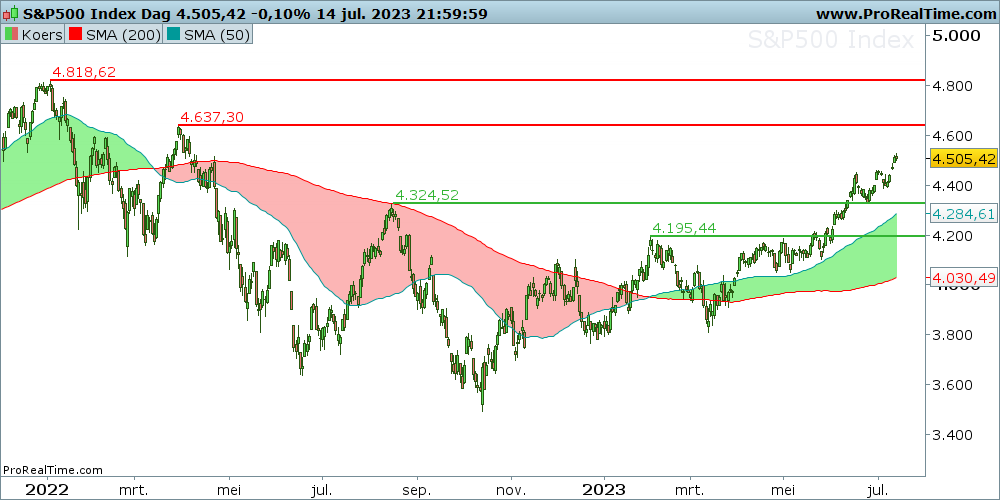

Ook de S&P 500-index loopt lekker door, alleen in een wat langzamer tempo.

Ons eerste koersdoel net boven de 4.600 punten is binnen handbereik, waarbij de rode zone in de grafiek hieronder als eerste weerstand zal fungeren. Ook hier geldt dat, zolang het proces van hogere bodems en toppen intact blijft, er naar boven gekeken mag worden.

Al met al denderen de beurzen gewoon door. Het technische beeld blijft positief en belangrijke aandelenindices naderen de recordstanden van vorig jaar in een rap tempo.

Of het fundament sterk genoeg is om de records van 2022 te doorbreken zal moeten blijken, maar zoals vaker gezegd is het niet verstandig om voor een rijdende trein te gaan liggen.

Volgende week zal de aandacht vooral uitgaan naar de bedrijfscijfers en in hoeverre de ondernemingen zich door de moeilijkere economische tijden heen loodsen.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.